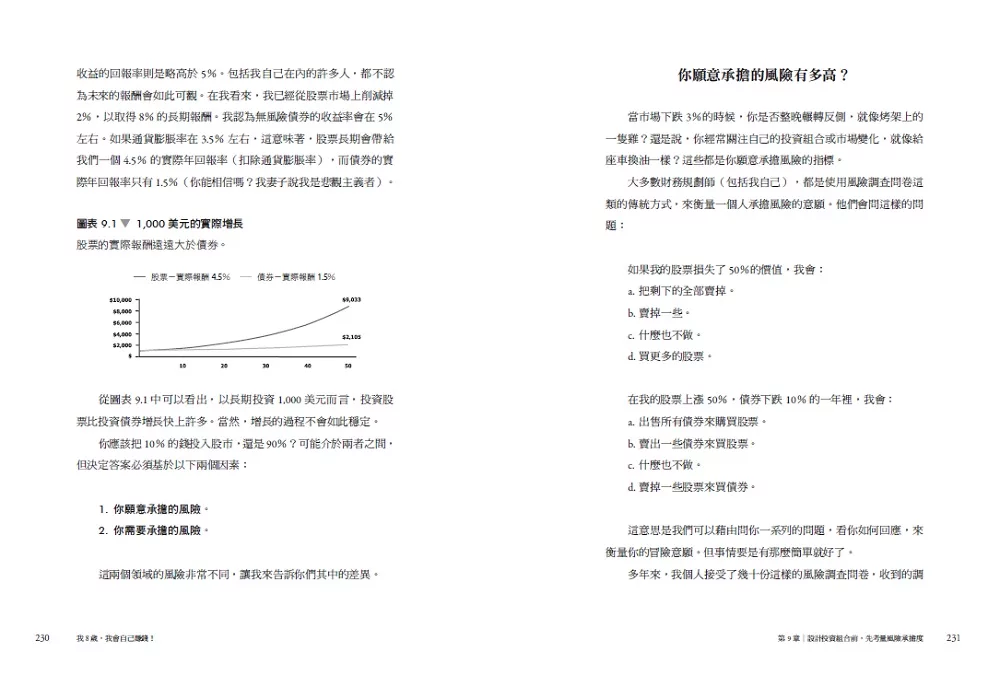

前言

所有的投資知識,小學就學到了

縱觀歷史,比我聰明的人都曾經稱讚過孩子的觀點。無論是宗教、社會,還是投資,我們成年人都可以從孩子們簡潔單純的思想中,學到一些東西。

在《我8 歲,我會自己賺錢!》一書中,我們可以看到我那思想簡潔的二年級兒子凱文.羅斯,從祖父母那裡得到了一些錢,又從他父親那裡得到了一些指導後,他能實現些什麼。我們將探索一些簡單的技巧,這些可以在你自己的投資組合中發揮奇蹟,例如,將財務自由度提早10

年或更長時間。這樣距離你可以追求讓你快樂的事物,就更拉近了十年。你可以去除掉華爾街希望我們相信的胡扯八道,回歸到基本的簡單原理。

這一切都始於凱文還在幼兒園的時候。我給他定了一個目標:在他小學二年級的時候,我要教他建立並維持一個能夠打敗華爾街的投資組合。我得承認,我當時並不認為這是一個艱巨的挑戰。

事實上,我還以為我把標準定得很低。畢竟,這裡是華爾街,是1999 年科技泡沫時期的「新時代經濟」,和「AAA 級無風險次級抵押貸款票據」的發源地1。正如華倫.巴菲特所言:「首先,在品質控制不受重視的華爾街,許多人會把投資人想買的東西都賣給他們。」2

凱文和我在他小學二年級時設計了投資組合,而且此組合確實打敗了華爾街的專業人士。道瓊市場觀察網的保羅.法雷爾,現在把凱文的投資組合納入了他所列出的,八種一貫跑贏華爾街的懶人投資組合名單中。這名小學二年級生的投資組合,與世界上一些最優秀的投資人並駕齊驅,比如,耶魯大學捐贈基金的首席投資長大衛.史雲生(David Swensen)和投資顧問威廉.伯恩斯坦(William

Bernstein),他著有許多很棒的投資書籍,其中包括我最喜歡的一本書《投資金律》(The Four Pillars of Investing)。你可以在www.marketwatch.com / lazyportfolio 上看到所有這些投資組合,以及它們當前的表現。

讓我吃驚的不是凱文投資組合的成功,因為他只是運用在投資中一貫有效的簡單原則。真正令我驚訝的是,在投資方面,孩子比成年人擁有巨大的優勢。我一開始是教兒子簡單的投資原則,結果卻變成了一次難以置信的共同學習經歷。我學到的是,我們需要知道的所有關於投資的知識,在小學二年級時就已經學到了。但是我們在二年級以後學到的東西,結果卻如此具有破壞性。

在我們開始之前,讓我先介紹一下背景。在我妻子帕蒂40 歲生日五天後,距離我的生日還有四個月時間,我們得知她懷上了兒子。在人生的這個階段,我們覺得應該像很多朋友一樣生小孩、養幾隻狗,給我們的貓咪胡佛添幾個兄弟姐妹。我們本來以為自己會是自然分娩課上年齡最大的一對夫婦,但事實並非如此。事實上,我們只是日益壯大的社會潮流「GWK」(Geezers with

Kids,有孩子的老傢伙)中的一員。

當中年父母生下獨生子女時,家庭的狀況便會發生一個有趣的變化。我們常常覺得自己是父母和祖父母的混合體。我當然不記得我的父母像現在的父母那樣,經常趴到地板上陪我玩,我也不記得自己曾參與那些被視為是成年人領域的活動。但奇怪的是,凱文和我在屬於成人領域的投資中,發現了共同的興趣點。事實上,他能用簡單的視角來看待成年人認為非常複雜的事物,由此為我開啟了一扇奇妙的窗戶,讓我看到新視角的力量。

首先,金錢對成年人來說,顯然比對二年級學生更重要。對一個孩子而言,金錢的重要程度取決於能用它來買到什麼。它是一種達到目的的手段,用來獲得糖果或一個新的電子遊戲。成人則是從物質和抽象的角度來關心金錢;從歷史上來看,我們成年人非常重視盡可能的多多積累財富。對我們來說,金錢可以買到一棟新房子或一輛汽車,但它也代表了自由或安全。此外,成年人還會不斷收到有關下一個熱門投資的有用專家的建議,並且投入更多資金。因此,我們會採用所有這些知識,運用我們認為是深思熟慮的分析,並以某種方式不斷的設法超越自己。然而,我們卻沒有從錯誤的投資中吸取教訓,這讓我們極可能重蹈覆轍。這本書將探究成年人似乎一心想重複的愚蠢行為,即使它只會破壞掉我們的退休生活。

舉個例子,我們成年人傾向於追隨人群,認為做其他人所做的事比較安全。我們在牛市後勇敢的投入股市,在熊市到來後又恐慌拋售。凱文則剛好相反,他甚至不知道這些投資群眾的存在,更不用說想要隨波逐流。這點比你我都更具有巨大的優勢。

我和凱文一起制定了一些投資的「黃金法則」。這些規則將幫助所有人忘記一些我們自認為理解的投資知識。遵循本書提出的黃金法則,便可以簡化我們的思維,停止做那些不必要,而且會讓我們的財務目標倒退的事情。

這些黃金法則對你有什麼用處?

1. 告訴你為什麼主動投資和被動投資之間的爭論,根本是愚蠢。

2. 將你的財務獨立提早10 年,並大幅提高退休期間的消費率。

3. 向你展示如何超越代表整個市場的指數,並利用小額投資者相對於大型機構的一項優勢,來擊敗市場。是的,我們在固定收益方面占有優勢!

4. 向你展示如何重新設計你的投資組合,從而達到節稅目的,因為你的投資組合可能是反向設計的,這會導致你繳納不必要的稅。只要能對投資組合進行一點重組,你就可以節省大量稅負。

5. 給你一個簡單的工具,讓你在幾分鐘內,就可以知道一個有447 頁揭露文件(disclosure document)的產品,裡面是否有你想要的東西。

6. 引導你找到你的投資組合中,可能就低掛在眼前的果實。無論市場是上漲、下跌還是橫向波動,這都是增加回報的可靠方法。

7. 告訴你所謂常識並不總是那麼普通,你可以從小學二年級學生的邏輯中獲益。

8. 幫助你忘卻你對投資的理解,並能使用只有孩子才會用的簡潔術語來思考。

9. 讓你在支付高昂的汽油價格時感覺更好。我們之中許多人從投資所省下的錢,要比贏得餘生免費汽油所能省下的錢多得多。

10. 幫助你理解為什麼我們欠主動型投資人和華爾街一大筆人情債。

我希望這本書能給你帶來很多驚喜時刻,使你的投資變得更清楚,這可能會使你的長期回報每年增加4%或更多!我還希望你能意識到,常識性的投資其實並不是那麼普通。

■不需做出額外犧牲,就能累積財富

這本書並非關於一個幸運的孩子,在投資中做了什麼複雜的事情,或是天生奇才之類。凱文的成功與運氣或才華無關,一切都只與簡單和低成本有關。他的美國股票投資組合打敗了華爾街,他的國際股票投資組合和債券投資組合也是如此。然而,最重要的是,這些投資的績效表現會一直持續下去。這在數學上是肯定的。

這本書也不是那種宣導自律的書,告訴你今天少花錢,明天就能多花錢。別誤會我的意思;我相信這是實現你財務目標的一個重要部分。然而,儲蓄意味著放棄一些眼前的滿足,比如不買大螢幕高畫質電視,以換取日後生活可以擁有更多。就像節食一樣,存錢也需要做出一些犧牲。

這本書要講的是不需要做出額外犧牲,就能積累財富。只要你有錢投資,這本書就是要讓你的錢成長。不是你從華爾街那些高薪的金融奇才那裡獲得長期投報率,而是按照實際 (經通脹調整)利率,投報率會成長兩倍或三倍。

為了更快的增長,你必須犧牲些什麼?絕對沒有!事實上,你做得對的一個徵兆,就是你發現自己擁有了更多的自由。如果一個小學二年級學生能解釋其中的邏輯,那麼我們每個人都能做得到;

我們只需要運用一些簡單的邏輯,來質疑我們目前正在做的事情。

■他如何輕輕鬆鬆就打敗華爾街?

用華爾街的話來說,凱文設計了一個投資組合,投報率每年比標準普爾500 指數還高出4%。事實上,在2007 年,他的收益幾乎是標準普爾500 指數的2.5 倍。大多數華爾街的公司會對這種表現感到興奮不已,但很少有公司達得到。只要簡單算術定律成立,凱文的投資組合就會繼續贏過華爾街:

●根據晨星公司(Morningstar)3 的數據顯示,在過去兩年裡,他的投資組合增長了34.1%,相當於15.8%的年投報率。

●他的年投報率比標準普爾500 指數高2.23%,且風險更低。

●凱文的投資組合加入了保羅.法雷爾追蹤的8 個投資組合,這些投資組合包括手握數十億美元的投資組合經理人、著名作家、財務經理,以及一些世界上最好的投資者。

大多數高績效的投資組合都承擔了很大的風險。但他的不會。這名二年級生投資組合中的證券,比華爾街公司的投資組合,承擔的風險要小得多。他的投資組合不使用複雜的風險管理技術來戰勝市場。這些複雜的技術導致華爾街數千億美元的損失,以及貝爾斯登(Bear Stearns)、雷曼兄弟(Lehman Brothers)、美聯銀行(Wachovia)和美國國際集團(AIG)等華爾街巨頭的崩潰。4

凱文是怎麼做到的呢?這取決於你問誰。讓我們來看看一些不同的解釋。

華爾街的解釋

如果華爾街設計了這個投資組合,它會說它使用了現代投資組合理論,在效率前緣上設計了一個投資組合,每年比標準普爾500指數高出4%的報酬率。此外,該投資組合的設計,旨在提供更高的風險調整後的回報,以夏普比率來衡量,具有比市場更低的標準差。該投資組合是使用數千種標的證券、篩選彼此相關性較低的不同資產類別,以及不總是同步變動的股票風格來建構的。它利用了諾貝爾經濟學獎得主哈利.馬可維茲(Harry

Markowitz)、威廉.夏普和丹尼爾 康納曼等人的學說。這個投資組合汲取了他們研究的精華,並以一種實際的方式加以應用,這種方式可以量化保證,會比其他投資者表現更好。其中一些理論很複雜,但它們最終實現起來卻非常簡單。

凱文的解釋

雖然華爾街的解釋聽起來令人印象深刻,也很複雜,但事實上,凱文是採用簡單的常識,和一點二年級的算術就完成了。他的魔術投資組合很簡單:

領航整體股市指數基金

(VTSMX) 60%

領航 整體國際股票 指數基金

(VGTSX) 30%

領航整體債券市場指數基金

(VBMFX) 10%

有了這三檔基金,你幾乎可以擁有整個全球股票市場和美國投資級債券市場。當然,這種投資組合並不見得適合所有人,但不同配置的版本,應可做為大多數投資者的基石。我們只要克制自己,

不要添加太多不必要的投資。

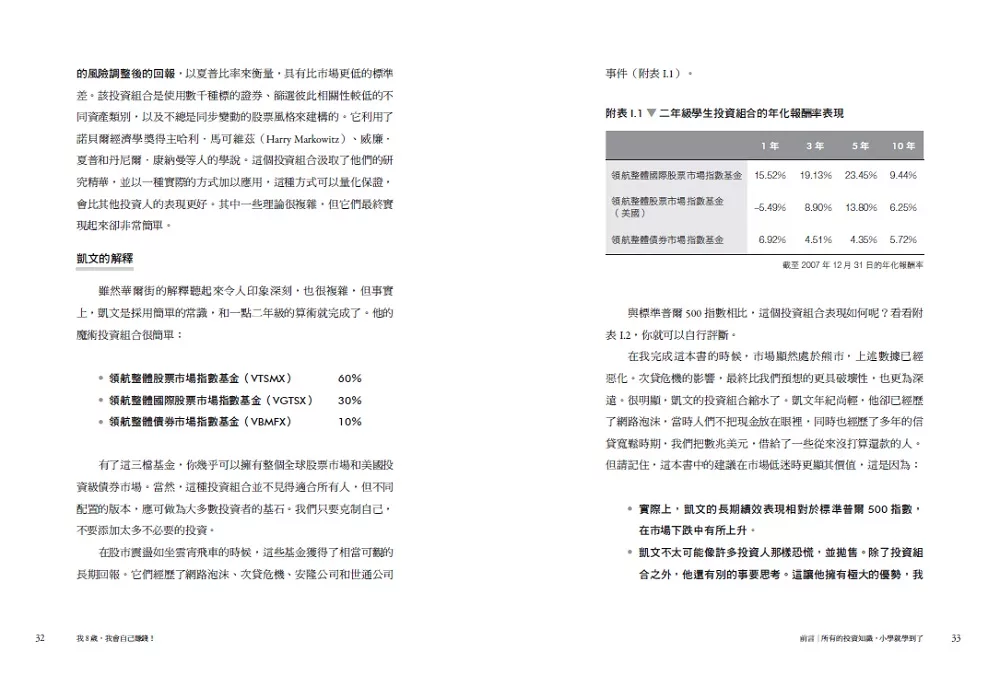

在股市震盪如坐雲宵飛車的時候,這些基金獲得了相當可觀的長期回報。它們經歷了網路泡沫、次貸危機、安隆公司和世通公司事件(附表 I.1)。

與標準普爾500 指數相比,這個投資組合表現如何呢?看看附表I.2,你就可以自行評斷。

在我完成這本書的時候,市場顯然處於熊市,上述數據已經惡化。次貸危機的影響,最終比我們預想的更具破壞性,也更為深遠。很明顯,凱文的投資組合縮水了。凱文年紀尚輕,他卻已經歷了網路泡沫,當時人們不把現金放在眼裡,同時也經歷了多年的信貸寬鬆時期,我們把數兆美元,借給了一些從來沒打算還款的人。但請記住,這本書中的建議在市場低迷時更顯其價值,這是因為:

●實際上,凱文的長期績效表現相對於標準普爾500 指數,在市場下跌中有所上升。

●凱文不太可能像許多投資者那樣恐慌,並拋售。除了投資組合之外,他還有別的事要思考。這讓他擁有極大的優勢,我們也應該努力仿效。

●凱文能夠以較低的價格買進。與許多成年投資者不同,他喜歡在股價較低時買入。

是的,凱文的投資組合縮水了,但他並沒有看著電視上的名嘴滔滔不絕,也沒有遵循老一輩的傳統,也就是恐慌得低價拋售。他不會去臆測市場的變動與過去有何不同。事實上,凱文很少考慮他的投資組合。這是他的父親和我們所有成年人很難複製的優勢,就連凱文長大後也會失去此一優勢。

凱文是如何在所有市場中擊敗標準普爾500 指數的呢?現在,我給你一個提示,華爾街喜歡把自己的表現與標準普爾500 指數相比,因為它不是代表整個市場。事實上,它甚至不代表一部分市場的總回報。

當然,除了簡單的討論三檔基金之外,本書還有更多內容。還有一些成本更低、甚至更多樣化的替代基金,可以做為建構投資組合的基石。這些是一些風險資產類別,實際上可以降低我們投資組合的總體風險。如果你願意做一點點工作,你甚至可以更換債券基金,在降低風險的同時,提高你的報酬。最後,你可以對這個投資組合做一些調整,不管市場表現如何,都能增加報酬。

如果你能成功的使用這本書,你每年可望增加3%到4%的報酬率。這聽起來可能不算多,但平均每1%回報,可能使你的財務目標提早4 年達成(詳見第13 章)。我們現在談的是給予你12 到16

年的時間,去追求讓你快樂的東西。如果你已經退休了,這名小學二年級生的智慧可以增加你投資組合的數量,你每年可以很安全的花用其中的50%到70%。傑克.柏格和阿爾伯特.愛因斯坦都談到了複利的力量,本書將展示如何利用這種力量,輕鬆改變你的生活。

本書會告訴你,投資不是什麼複雜的事情。華爾街專家希望你相信投資很難,這樣你就會依賴他們,並資助他們過著奢華的生活方式。本書將告訴你如何切斷把自身財富轉移到華爾街的繩索。對於那些不相信簡單會更好的人,請記住,阿爾伯特.愛因斯坦和艾薩克.牛頓爵士,這兩位被認為是歷史上最聰明的人都曾經說過:聰明源於簡單,而不是複雜。

準備好忘掉你學過的所有關於投資的心理囈語吧。我們的二年級學生投資組合,將告訴你如何用簡單的常識來取代它。我們會告訴你,為什麼常識並不總是那麼普通。

接受二年級生簡單的智慧,可以讓你遠離我稱之為華爾街「幫手」的那群人,他們只是想把你的財富轉移給自己。說到華爾街,我指的是所有想要你的錢的人,而不僅僅是那些大型經紀公司。我見過許多獨立理財規劃公司、保險公司和共同基金公司,他們做的事讓我望而卻步。他們都有一個共同點:他們連一名二年級生的簡單嗅覺測試都無法通過。

如果你成功的運用了這本書中的黃金法則,你會比你想像的更早實現自己的財務目標。這是一個很好的理由,你應該嘗試一下。

但我要提醒大家:簡單的投資對一名二年級學生來說,真的很容易,但對我們成年人來說,可就沒那麼輕鬆了。我們必須克服一些比華爾街更有可能掠奪我們財富的東西。我們必須克服自己的情緒,因為我們的情緒會一直引導我們,走向那條只會把我們辛苦掙來的積蓄拱手讓出的路。

我希望你會喜歡以下篇章的簡單訊息。每一章的開頭都描述了我與凱文的一段對話。這13 組對話實際上是由更多的內容,濃縮集結而成。我也用了一些創造性的東西貼切的說明,成為一名成功的投資者是多麼的簡單。

當你在閱讀這本書時,請記住這句話:「簡單的投資並不容易。」在你開始忘掉那些我們盲目以為是真理的複雜心智模式時,祝你好運。

■免責聲明

「爸爸,我們為什麼需要這個?」我們為什麼需要這個?主要是因為我們生活在一個愛打官司的社會。即使是一本關於簡單投資的書,如果沒有適當的免責聲明,你也永遠無法安心。因此,為了免責起見,我盡了最大努力取得準確的資訊,並提供建議,我相信只要讀者敢於實施,這些建議對大多數人都有用。然而,這些建議並沒有考慮到個別讀者的特別情況,因此不宜一體適用。由於稅務並非一件簡單的事,儘管我在這本書中提到了稅,但我強烈建議你就個人情況,尋求適當的專業知識。

簡而言之,進入一個簡單的投資組合很容易,但走出一個複雜的投資組合就不容易了。我總是建議你對所購買的任何投資產品和整個長期投資策略,都要有充分的瞭解。

在整本書中,我在內文和圖表中列出了資料來源。晨星公司提供了大量數據。所有數據都被認為是準確的,但這種準確性並無法獲得保證。當然,過去的績效表現並不能保證未來的績效表現。