隨著全球ETF規模加速成長,許多投資人已從主動型投資產品轉向指數化產品,尤其受益人數最多的兩檔ETF:元大台灣50與元大高股息,更是一躍成為國民ETF的代表。

臺灣主管機關去年10月開放投信可以發行ETF連結基金,今年ETF連結基金將正式問世,根據美國發展經驗來看,ETF等指數化產品大量被運用於中長期退休理財投資,預期未來ETF共同基金化的發展趨勢下,讓台灣投資人,特別是銀行族與基金族能更便利參與ETF等指數化產品投資,將讓國民ETF成為國民退休理財的最佳利器!

究竟,ETF連結基金有什麼優勢?與股票市場交易的ETF有何不同?銀行族與基金族不可不知的ETF連結基金投資術,都在本書!

本書特色

過去投信是ETF 產品的發行商,投資人只能在券商進行交易,未來ETF 連結基金發行後,投資人可以在投信公司、銀行通路買到ETF連結基金,代表投信公司從發行面走向交易面,將可以直接服務客戶,甚至未來可以透過自動化理財平台,運用ETF 連結基金提供投資人投資組合與資產配置建議,更能滿足投資人簡單投資的需求。

作者介紹

作者簡介

劉宗聖

元大投信董事長

黃昭棠

元大投信總經理

張美媛

元大投信副投資長暨副總經理

許雅惠

元大投信指數暨量化投資事業群 基金經理

陳威志

元大投信指數暨量化投資事業群 基金經理

張明珠

元大投信指數暨量化投資事業群 資深經理

盧永祥

元大投信指數暨量化投資事業群 基金經理

林良一

元大投信指數暨量化投資事業群 基金經理

曾妙蓮

元大投信指數暨量化投資事業群 基金經理

連亭語

元大投信指數暨量化投資事業群 研究員

劉宗聖

元大投信董事長

黃昭棠

元大投信總經理

張美媛

元大投信副投資長暨副總經理

許雅惠

元大投信指數暨量化投資事業群 基金經理

陳威志

元大投信指數暨量化投資事業群 基金經理

張明珠

元大投信指數暨量化投資事業群 資深經理

盧永祥

元大投信指數暨量化投資事業群 基金經理

林良一

元大投信指數暨量化投資事業群 基金經理

曾妙蓮

元大投信指數暨量化投資事業群 基金經理

連亭語

元大投信指數暨量化投資事業群 研究員

目錄

推薦序 ETF連結基金問世,開啟退休理財新生態序幕 004

作者序 國民ETF連結基金來了! 006

Part 1 指數化投資全面進化

1-1 ETF1.0:傳統ETF介紹 010

1-2 ETF1.5:Smart Beta的崛起 026

1-3 ETF2.0:創新ETF開創投資新模式 047

Part 2 台灣最具代表性的國民ETF

2-1 0050特色及優勢 072

2-2 0056特色及優勢 094

2-3 定期定額0050與0056 118

Part 3 銀行族與基金族不可不知的

ETF連結基金投資術

3-1 何謂ETF連結基金(ETF Feeder Fund)? 134

3-2 ETF連結基金與ETF有何不同? 155

3-3 ETF連結基金之投資組合配置?166

作者序 國民ETF連結基金來了! 006

Part 1 指數化投資全面進化

1-1 ETF1.0:傳統ETF介紹 010

1-2 ETF1.5:Smart Beta的崛起 026

1-3 ETF2.0:創新ETF開創投資新模式 047

Part 2 台灣最具代表性的國民ETF

2-1 0050特色及優勢 072

2-2 0056特色及優勢 094

2-3 定期定額0050與0056 118

Part 3 銀行族與基金族不可不知的

ETF連結基金投資術

3-1 何謂ETF連結基金(ETF Feeder Fund)? 134

3-2 ETF連結基金與ETF有何不同? 155

3-3 ETF連結基金之投資組合配置?166

序

自序

ETF 連結基金問世,開啟退休理財新生態序幕

劉宗聖/元大投信董事長

金管會於2018 年10 月17 日發布函令,宣布國內投信公司得以發行ETF 連結基金(Feeder Fund),現階段連結基金的標的,僅限於台股ETF,未來若投信公司取得金管會鼓勵投信業躍進計畫資格者,連結標的得不限於台股ETF,也就是未來ETF 連結基金標的將可以擴大至海外股票、債券、商品等資產類別。

台灣首檔ETF 連結基金將於5 月底由元大投信領先發行, ETF 連結基金的問世,不僅象徵臺灣指數化產品發展將邁向新的里程碑,且代表過去習慣在銀行或是投信公司投資基金的銀行族/ 基金族,未來也能在銀行透過指數化產品,規劃與建構投資組合,預期這將改變未來台灣財富管理新生態,跟上國際趨勢潮流!

首先,在產品端的變化:過去投信業在指數化產品,取得指數授權後,可以發行指數基金或是ETF,這是屬於1.0 產品階段, 後來進化到Smart Beta 智選®,加入因子投資、主動選股跟指數化操作結合,屬於1.5 產品階段。未來ETF 將陸續邁向創新產品發展,包含ETF 組合基金再進化、ETF 連結基金、ETF of ETFs、或是訴求動態投組的管理風險2.0 指數等,讓指數化產品發展更加多元並更能符合投資人中長期投資理財需求規劃。

其次,在客戶端的變化:過去投信是ETF 產品的發行商,投資人只能在券商進行交易,未來ETF 連結基金發行後,投資人可以在投信公司、銀行通路買到ETF連結基金,代表投信公司從發行面走向交易面,將可以直接服務客戶,甚至未來可以透過自動化理財平台,運用ETF 連結基金提供投資人投資組合與資產配置建議,更能滿足投資人簡單投資的需求。

因此,元大投信也將在下半年推出專屬的智能化退休投資解決方案平台,為業界首創,除了積極響應金管會全面發展退休方案的金融政策,更是整合旗下所有電子交易平台的創新機制,並結合元大投信5 月底將推出的ETF 連結基金,以及研發多時的智能投資機制,料再為國內智慧金融發展譜寫新頁。

ETF 連結基金問世,開啟退休理財新生態序幕

劉宗聖/元大投信董事長

金管會於2018 年10 月17 日發布函令,宣布國內投信公司得以發行ETF 連結基金(Feeder Fund),現階段連結基金的標的,僅限於台股ETF,未來若投信公司取得金管會鼓勵投信業躍進計畫資格者,連結標的得不限於台股ETF,也就是未來ETF 連結基金標的將可以擴大至海外股票、債券、商品等資產類別。

台灣首檔ETF 連結基金將於5 月底由元大投信領先發行, ETF 連結基金的問世,不僅象徵臺灣指數化產品發展將邁向新的里程碑,且代表過去習慣在銀行或是投信公司投資基金的銀行族/ 基金族,未來也能在銀行透過指數化產品,規劃與建構投資組合,預期這將改變未來台灣財富管理新生態,跟上國際趨勢潮流!

首先,在產品端的變化:過去投信業在指數化產品,取得指數授權後,可以發行指數基金或是ETF,這是屬於1.0 產品階段, 後來進化到Smart Beta 智選®,加入因子投資、主動選股跟指數化操作結合,屬於1.5 產品階段。未來ETF 將陸續邁向創新產品發展,包含ETF 組合基金再進化、ETF 連結基金、ETF of ETFs、或是訴求動態投組的管理風險2.0 指數等,讓指數化產品發展更加多元並更能符合投資人中長期投資理財需求規劃。

其次,在客戶端的變化:過去投信是ETF 產品的發行商,投資人只能在券商進行交易,未來ETF 連結基金發行後,投資人可以在投信公司、銀行通路買到ETF連結基金,代表投信公司從發行面走向交易面,將可以直接服務客戶,甚至未來可以透過自動化理財平台,運用ETF 連結基金提供投資人投資組合與資產配置建議,更能滿足投資人簡單投資的需求。

因此,元大投信也將在下半年推出專屬的智能化退休投資解決方案平台,為業界首創,除了積極響應金管會全面發展退休方案的金融政策,更是整合旗下所有電子交易平台的創新機制,並結合元大投信5 月底將推出的ETF 連結基金,以及研發多時的智能投資機制,料再為國內智慧金融發展譜寫新頁。

內容連載

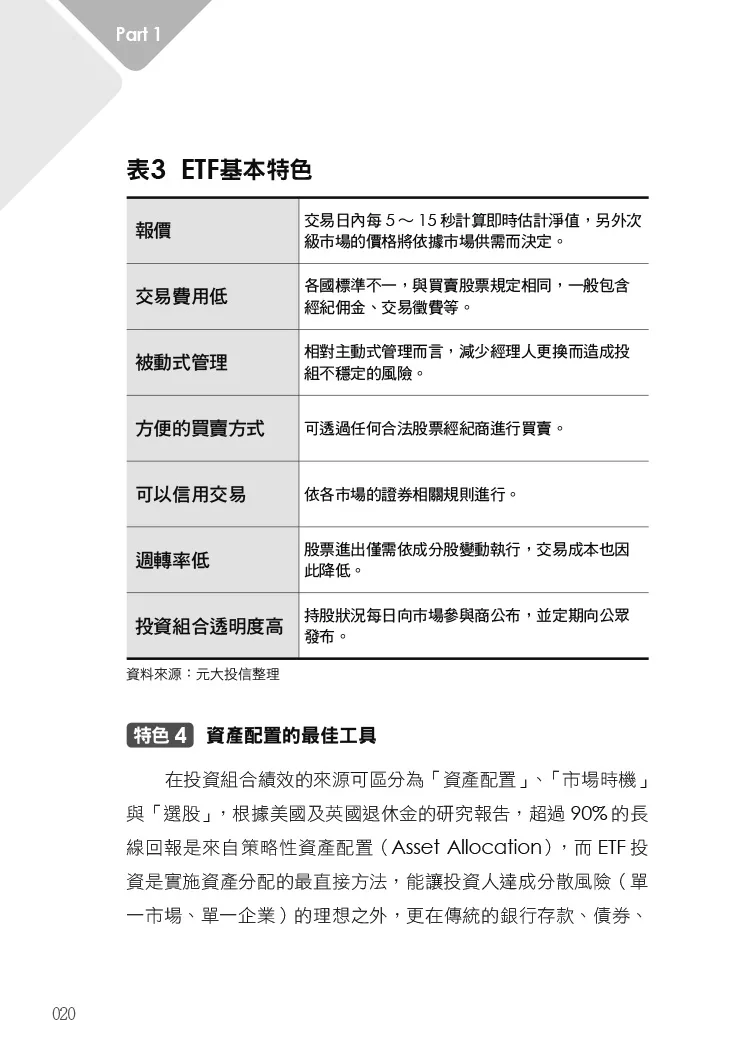

傳統ETF(1.0)介紹

隨著全球金融市場越來越開放,國際投資資金流向各個國家,在這種投資無國界的趨勢下,投資人對於投資工具的需求也變得越來越廣泛。從最基本經由平台進行交易的股票、債券、外匯、期貨、選擇權,到透過投資信託的共同基金、避險基金、投資型保單等,投資者的工具箱也豐富了起來,其中,指數股票型基金(ETF)逐漸成為市場投資的新寵兒。

從美國證券交易所第一檔上市掛牌的SPY(追蹤S&P500 指數的ETF)至今,ETF 的歷史不過接近30 來年,卻解決了傳統共同基金「申贖時點固定」的缺點—ETF 設計成可以同時在集中市場直接買賣的商品,亦或者是在初級市場申贖的雙管道產品, 成為目前金融市場最成功的金融創新產品。各個國家也紛紛發行以當地市場指數為標的的ETF,表1 整理了各個市場發行的首檔ETF,可以發現都是以大型個股指數或市場指數為標的的ETF,因為「低成本與高效率參與全球股市」是ETF 最主要的功能。

ETF 將取代主動式共同基金

ETF 作為這幾年最熱門的金融產品,到底帶給投資人哪些投資的價值?對一般投資人來說,ETF 就像是股票,交易流程跟買入股票一模一樣,讓投資人更加容易參與不同國家的股票市場。

簡單舉個例子,過去我們想要買入不同國家的股票,除了開戶、金流、轉帳等因素必須考量之外,還必須決定要買入哪些股票。如果今天我們僅僅透過總經數據預期美國股市可能會出現一波多頭行情,但卻對美國個股了解不深,也許只能考慮投資一些比較大型或是有名的公司,像是蘋果或是Google 等大型企業。但問題來了,投資人不一定了解國外企業的狀況;再者,如果投資新興市場就更難取得公司的營運資料或財務報告,而ETF 完全解決了這些問題。

ETF 本身就是一檔基金,管理模式採用被動化操作、追求標竿指數的報酬,讓選市不選股的投資方式變得容易許多。此外, 透過ETF 連結的投資組合,可以直接獲得該指數的報酬,同時分散掉個股的個別風險。當然,在每個國家只要有相對應的ETF 商品,都可以進行這種投資。

隨著全球金融市場越來越開放,國際投資資金流向各個國家,在這種投資無國界的趨勢下,投資人對於投資工具的需求也變得越來越廣泛。從最基本經由平台進行交易的股票、債券、外匯、期貨、選擇權,到透過投資信託的共同基金、避險基金、投資型保單等,投資者的工具箱也豐富了起來,其中,指數股票型基金(ETF)逐漸成為市場投資的新寵兒。

從美國證券交易所第一檔上市掛牌的SPY(追蹤S&P500 指數的ETF)至今,ETF 的歷史不過接近30 來年,卻解決了傳統共同基金「申贖時點固定」的缺點—ETF 設計成可以同時在集中市場直接買賣的商品,亦或者是在初級市場申贖的雙管道產品, 成為目前金融市場最成功的金融創新產品。各個國家也紛紛發行以當地市場指數為標的的ETF,表1 整理了各個市場發行的首檔ETF,可以發現都是以大型個股指數或市場指數為標的的ETF,因為「低成本與高效率參與全球股市」是ETF 最主要的功能。

ETF 將取代主動式共同基金

ETF 作為這幾年最熱門的金融產品,到底帶給投資人哪些投資的價值?對一般投資人來說,ETF 就像是股票,交易流程跟買入股票一模一樣,讓投資人更加容易參與不同國家的股票市場。

簡單舉個例子,過去我們想要買入不同國家的股票,除了開戶、金流、轉帳等因素必須考量之外,還必須決定要買入哪些股票。如果今天我們僅僅透過總經數據預期美國股市可能會出現一波多頭行情,但卻對美國個股了解不深,也許只能考慮投資一些比較大型或是有名的公司,像是蘋果或是Google 等大型企業。但問題來了,投資人不一定了解國外企業的狀況;再者,如果投資新興市場就更難取得公司的營運資料或財務報告,而ETF 完全解決了這些問題。

ETF 本身就是一檔基金,管理模式採用被動化操作、追求標竿指數的報酬,讓選市不選股的投資方式變得容易許多。此外, 透過ETF 連結的投資組合,可以直接獲得該指數的報酬,同時分散掉個股的個別風險。當然,在每個國家只要有相對應的ETF 商品,都可以進行這種投資。

網路書店

類別

折扣

價格

-

新書75折$210

-

新書79折$221

-

新書79折$221

-

新書79折$221

-

新書79折$221

-

新書79折$222

-

新書85折$238

-

新書9折$252

-

新書9折$252

-

新書$315

-

新書$1425